アライブ通信

アライブ通信

総資産管理奮闘記vol.242018/05/24 総資産管理 奮闘記

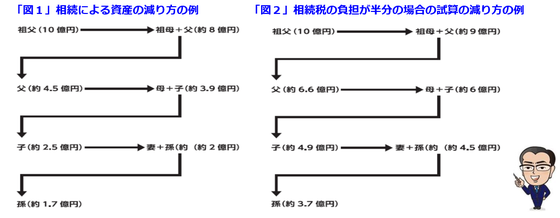

例えば、所有する不動産などの相続税評価額が合計10億円として、3世代にわたって相続が続くとします。

例えば、所有する不動産などの相続税評価額が合計10億円として、3世代にわたって相続が続くとします。

各世代とも相続人は「配偶者と子」、あるいは「子一人」と仮定し、「配偶者の税額軽減」(後述)のみ考慮します。そうして計算すると、3代相続が続いた後には資産が1億7000万円程度にまで減ってしまうのです。また、税負担が半分になったとしても、3代相続が続いたら約3.7億円と半分以下になります。

この間、経済情勢が変化したり、相続人の間でもめ事があったりすれば、1億円さえ残っていないかもしれません。大地主の一族であっても、3代相続が続くと普通の家になってしまうことは十分ありえます。

なぜ、こうしたことになるかといえば、ひとつは日本の相続税が世界的にみても重く、具体的には、遺産が多くなるほど適用される税率が高くなる為で、最高税率も55%に達します。

なぜ、こうしたことになるかといえば、ひとつは日本の相続税が世界的にみても重く、具体的には、遺産が多くなるほど適用される税率が高くなる為で、最高税率も55%に達します。

また、日本の相続税は相続人の顔ぶれによって税額が大きく変わります。特に、相続人の中に配偶者がいるかいないかで、税額が倍以上、違ってきます。配偶者には「配偶者の税額軽減」という特別扱いがあって、配偶者が相続した遺産が、法定相続分または1億6000万円までは税額がゼロになるからです。一般に、配偶者がいる相続を「一次相続」、配偶者がいない相続を「二次相続」といいます。世代間の相続は「二次相続」になります。

この「二次相続」の際に相続税がドカーンとかかり、財産が大きく減ってしまうのです。

「富の再分配の傾向?」

海外では相続税がない国が結構あるようです。

相続税がないことの理由のひとつは、生きている間に稼いだ収入には所得税がかかっているのに、亡くなったらもう一度、税金(相続税)が掛かるのは不公平だというものだそうです。

逆に、所得税だけでは所得の補足が不十分なので、相続税によって所得税を補完するという考え方があります。また、一部の富裕層に富が集中するのを防ぎ、社会全体で富を再分配する考え方もあります。

日本の場合は富の再分配を重視する傾向が強いのではないでしょうか。増え続ける社会保障費を賄うために今後、消費税を引き上げていく事になれば、富裕層に負担を求める狙いから税負担がますます重くなるのではないでしょうか。

不動産、生命保険等を活用した相続(税)対策は、「現状把握とシミュレーション」で。

是非、アライブへご相談ください。